信用保証付き融資(信用保証協会)について

協会保証付き融資とは、信用保証協会に保証人になってもらい金融機関から融資を受けることです。

信用保証協会とは、「信用保証協会法」に基づき設立された全国47都道府県と4つの市(横浜市、川崎市、名古屋市、岐阜市)の計51拠点を構えている公的機関です。

信用力の低い中小企業・小規模事業者が銀行等金融機関から資金調達する際に、保証協会が融資の保証人となることで、融資を受けやすくなる環境づくりをして、中小企業にも銀行が集めたお金が回るようにサポートしています。

そのため、原則として融資審査の際に業歴は関係しません。

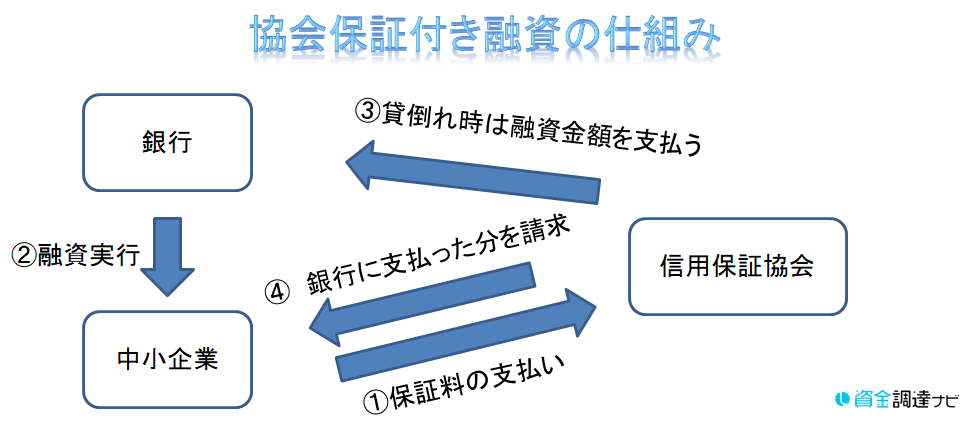

協会保証付きの融資の仕組みは図のとおりです

信用保証協会の保証料は借入れする側が全て負担する仕組みなので、借入れ企業にとっては、金利と保証料の両方の支払いが重荷になります。

万が一、経営が悪化して返済不能になった場合は、信用保証協会が融資残額を支払う「代位弁済」が行われます。

しかし、決して借入金の返済を免れられる訳ではなく、信用保証協会が一時的に肩代わりをしてくれているだけなので注意してください。

代位弁済した後は、保証協会が債権者となり、企業と連帯保証人は保証協会から請求されます。

保証協会によって使える保証制度が違う!

あまり知られていないのですが、51ある保証協会によって様々な保証制度があり、銀行が勧めてきたもので契約してしまうと場合によっては損をしてしまう可能性もあります。

そのようなことの無いように毎年5月に発行される「中小企業金融のしおり」を参考にするようにしましょう。

この「中小企業金融のしおり」は、保証協会の本支店に行けば無料でもらえます。

また支店によってはネット上で確認することもできますので、是非チェックしてみてください。

尚、保証制度には全国一律の「一般保証制度」と都道府県独自のもの、市区町村の制度などがあります。保証料や利息の補助がついた保証制度もあります。

「責任共有制度」とは?

平成19年10月1日から全国の信用保証協会と金融機関の間で、「責任共有制度」が導入されました。

両者が適切な責任共有を図る事で、両者が連携して企業に対して適切な支援を行う事を目的とした制度です。

制度導入前の協会保証付き融資は、信用保証協会が原則100%の保証割合で貸し倒れリスクの全額を背負うという仕組みでした。

仮に融資が焦げ付いたとしても銀行は全く痛みを伴わないので、保証協会の審査さえ通れば、銀行側は無いに等しいぐらいの緩い審査をしてほぼ確実に融資を行っていたため、協会保証付き融資の焦げ付きが大きな問題となりました。

その打開策として「責任共有制度」が導入され、保証協会は、原則として保証割合は債務の80%に下がり、金融機関は20%の貸し倒れリスクを負担しなくてはいけないデメリットができたので、導入前と比べて銀行の融資審査は厳しくなりました。

しかし、責任共有制度が導入されて10年経った現在でも、保証協会に依存している傾向が強くあります。保証協会への過度な依存は、金融機関にとっても借り手の企業にとっても、業績向上に対する意識を低下させてしまうという事が問題視され、信用保証制度が一部見直されることになりました。

平成30年4月1日から新しい信用補完制度が始まりました。

責任共有制度において保証協会の保証割合をさらなる引き下げについて議論されていましたが、現状維持で80パーセントのままです。

「セーフティネット保証」「創業保証」とは?

責任共有制度の例外として「セーフティネット保証」や「創業保証」など信用保証協会が貸し倒れリスクを原則100%負担する制度がいくつかありますが、平成30年4月からの新しい制度では、「セーフティネット保証」は責任共有制度と同様に保証割合が80%になりました。

「プロパー融資」とは?

プロパー融資は、協会保証なしで銀行が100%リスクを背負っている完全自己責任の融資です。

そのため、銀行の融資審査はひと際厳しくなりますが、信用保証協会への保証料の支払いが不要になることで、資金調達コストを大幅に削減することが出来るので、企業にとって魅力的な融資です。

プロパー融資を受けられることは金融機関からの信頼されている証拠になるので、達成目標のひとつとするのも良いでしょう。

信用保証協会の、数カ月分の売上等が参考で決まる保証枠は、もしもの場合に備えて使わずに取っておき、必要資金はプロパー融資で資金繰りができるようになれれば、資金調達の安定性が高まるのでとても理想です。

以上、協会保証付き融資(信用保証協会)の仕組みを再確認しよう…でした。