すぐに資金調達が必要な経営者や個人事業主の方のためのビジネスローンをまとめました。当記事ではおすすめのビジネスローンをできるだけ見やすくまとめておりますのでご参考にどうぞ。

尚、ビジネスローンの特徴や利用する際のメリットとデメリットについてはこちらの記事をご参照ください。

目次

- 1 ■銀行が提供するビジネスローン

- 1.1 三井住友銀行 「ビジネスセレクトローン」

- 1.2 みずほ銀行 「事業ローン」

- 1.3 三菱UFJ銀行 「ビジネスローン【融活力】」

- 1.4 千葉銀行 「ちばぎん ビジネスローン」

- 1.5 静岡銀行「しずぎんビジネスクイックローン」

- 1.6 京葉銀行「αBANKビジネスクイックローン」

- 1.7 東日本銀行 ビジネスローン「KIZUNAⅡ」

- 1.8 常陽銀行 常陽ビジネスローン「クイックJ」

- 1.9 きらぼし銀行「スモールビジネスローン」

- 1.10 ジャパンネット銀行 「ビジネスローン」※Yahoo!ショッピング&ヤフオク!ストア出店者向け

- 1.11 親和銀行「FFG中小企業サポートローン(TKC戦略経営者ローン)」

- 1.12 第四銀行「事業者カードローン サクセスライン」

- 1.13 りそなビジネスローン「活動力」

- 1.14 千葉興業銀行「ビジネスローン ALLDAY(オールデイ)」

- 1.15 千葉信用金庫「個人事業者専用ビジネスローン「快速!300」」

- 1.16 横浜銀行「〈はまぎん〉スーパービジネスローン」

- 1.17 楽天銀行「ビジネスローン」

- 2 ■信販会社が提供しているビジネスローン

■銀行が提供するビジネスローン

銀行が提供しているビジネスローンの一覧です。取引実績が無くても利用可能なものもあるので、各ホームページのサービス内容でご確認ください。

三井住友銀行 「ビジネスセレクトローン」

三井住友銀行が提供する中小企業向けビジネスローン

【特徴】

最大1億円まで無担保で借入可能。また、担保を差し入れることができれば最大3億円まで申込可能。

【融資額と利息】

担保不要で最高1億円まで

最長7年 ※据置期間の設定も可能

2.125%~※変動金利の場合。固定金利、各種金利優遇制度もあり。(注)審査結果に応じた当行所定の金利を設定

【その他】

事務手数料がかかります。

はじめて融資を受ける事業者は75,600円 ※3,000万円以上の場合は97,200円

2回目以降は32,400円 ※3,000万円以上の場合は54,000円

【貸付条件】

業歴2年以上であること

三井住友銀行のお取引窓口(エリア・法人営業部・支店)でお取引が可能な地域に所在すること

最新決算期において、債務超過でないこと

株式会社・合同会社・合名会社・合資会社であること ※医療法人・学校法人・組合等はNG

税金を完納されていること

他金融機関含めて融資を延滞(リスケ)をされていないこと

【融資に必要な書類】

最新の税務申告書(原本3期分)

最新決算期の納税証明書(法人税・消費税、その1・3-3)

商業登記簿謄本(履歴事項全部証明書、発行後3ヵ月以内のもの)

<<注意点>>

融資を受けるたびに事務手数料がかかってしまいます。また業歴は2年以上が必須となります。

みずほ銀行 「事業ローン」

みずほ銀行が提供する中小企業向け事業ローン

【特徴】

自社の商品やサービスの販売先に対して、自社が連帯保証することで融資を行うことができます。メリットとしては、販売先への資金面でのサポートができますので、自社承認の販売アップが期待することができます。

【融資額と利息】

みずほ銀行と個別に調整して決定いたします。

【その他】

みずほ銀行と個別に調整して決定いたします。

【貸付条件】

みずほ銀行と個別に調整して決定いたします。

【融資に必要な書類】

みずほ銀行と個別に調整して決定いたします。

<<注意点>>

融資にあたって、自社が連帯保証することが大前提となります。また、自社はもちろん、実際に融資を受ける自社商品の販売先も、みずほ銀行の審査が通ることが必要です。

三菱UFJ銀行 「ビジネスローン【融活力】」

三菱UFJ銀行が提供する中小企業向け事業ローン

【特徴】

自社の商品やサービスの販売先に対して、自社が連帯保証することで融資を行うことができます。メリットとしては、販売先への資金面でのサポートができますので、自社承認の販売アップが期待することができます。また、商工会議所・商工会の会員向けに金利が優遇されています。

【融資額と利息】

最大5000万円まで。

年2.35%~9.0%

※商工会議所の会員向けには年2.1%~9.0%(年0.25%の優遇)

【その他】

手数料は無料です。

【貸付条件】

業歴2年以上で決算書2期分を提出可能な法人企業

最新決算期において債務超過でないこと

お申込時点で税金の未納がないこと

三菱UFJ銀行の最寄の受付窓口にご来店が可能なこと

<<注意点>>

商工会議所会員の金利の優遇の適用を受けるには商工会議所・商工会発行の会員の確認書が必要になります。

三菱UFJ銀行 「商工会議所・商工会メンバーズビジネスローン【融活力】」

大手メガバンクの事業者向けビジネスローンの場合、どうしても融資実行されるまでの時間がかかってしまいます。急ぎですぐに必要な方は以下の大手ビジネスローンをおすすめします。オンライン手続きのみで10分程度で完結します。一度審査が通れば、数百万円程度の資金は最短翌日には調達できます。

・AGビジネスサポート 審査によりますが、1万円〜1,000万円まで融資可能 ※新規取引時は上限500万円

また、借入の履歴を残したくない方やどうしてもすぐに資金調達が必要な方はファクタリング(売掛金の早期売却)をおすすめします。

毎月法人の取引先に対して安定した売掛金がある事業をしている事業者は、売掛金を早期にファクタリング会社に売却して資金調達を行えます。売掛金があれば、最短翌日に資金調達をすることも可能です。こちらのフォームで資金調達額の目安がすぐにわかりますので、今すぐ簡易診断してみてください。

千葉銀行 「ちばぎん ビジネスローン」

ちば銀行が提供するビジネスローン

【特徴】

最短3営業日程度で審査結果がわかります。

また、千葉県内の商工会議所や商工会、法人会の会員の場合、金利優遇(0.5%)が適用されます。

【融資額と利息】

担保不要で最高3,000万円までご融資可能

融資期間5年以内、金利年2.80%~(変動金利)

【その他】

千葉県内にある「商工会議所」・「商工会」・「法人会」の会員企業さまには0.5%の金利割引

【貸付条件】

決算書3期分の提出ができること(直近の決算が12か月決算)

営業地域に営業所がある法人 ※融資期間1年超の場合は、債務超過でないこと

株式会社・合同会社・合名会社・合資会社であること ※医療法人・学校法人・組合等はNG

税金を完納されていること

他金融機関含めて融資を延滞(リスケ)をされていないこと

<<注意点>>

決算書は3期分提出が必須ですので、創業して間もないような企業は融資を受けることはできません。

静岡銀行「しずぎんビジネスクイックローン」

静岡銀行が提供する事業者向けビジネスローン

【特徴】

来店不要で、最短翌日には審査結果がわかります。

【融資額と利息】

借入金額が50万円~500万円程度の少額です。

融資期間10年以内または120回以内

金利年4.0%~14.9%

【貸付条件】

履歴事項全部証明書(3ヶ月以内に作成されたもの)の用意

代表者が連帯保証人となります。

保証会社の保証を受けられる法人

静岡銀行営業区域内で事業を営んでいる法人

静岡銀行に普通預金または当座預金をお持ちの方(同時申込みも可)

お申込時の連帯保証人予定者の年齢が、満20歳以上満70歳未満かつ完済時満76歳未満の方

<<注意点>>

金利が高めなので、中長期での借入の場合は金利負担が大きくなります。

尚、地方銀行の場合、メガバンクよりも地域密着型で地元企業を支援するスタンスが強いです。しかし最初の融資審査から実際の実行までにはやはりある程度の時間がかかってしまいます。もし急ぎですぐに必要な方の場合は、以下の大手ビジネスローンをおすすめします。オンライン手続きのみで10分程度で完結します。一度審査が通れば、500万円程度の資金は最短翌日には調達できます。

・AGビジネスサポート 審査によりますが、1万円〜1,000万円まで融資可能 ※新規取引時は上限500万円

また、事業者ローンを借りる場合、履歴が残ってしまいますので、履歴を残したくない方や、どうしてもすぐに資金調達が必要な方はファクタリング(売掛金の早期売却)をおすすめします。

毎月取引先(法人)に対して安定した売掛金がある事業をしている事業者は、売掛金を早期にファクタリング会社に売却して資金調達を行えます。売掛金があれば、最短翌日に資金調達をすることも可能です。こちらのフォームで資金調達額の目安がすぐにわかりますので、今すぐ簡易診断してみてください。

京葉銀行「αBANKビジネスクイックローン」

京葉銀行が提供する事業者向けビジネスローン

【特徴】

スピーディに資金調達が可能

【融資額と利息】

最大3.000万円まで

実質年率は審査によって決定

【貸付条件】

業歴2年以上の法人企業

京葉銀行の本支店窓口でお取引可能なエリアに所在すること

融資申込時点で税金の未納がないこと

融資期間は5年以内

会社概要等の事業内容がわかるものの提出

決算書の原本2期分以上(税務署の受付印があるもの)

その他、必要に応じて別途書類が必要な場合もあります

<<注意点>>

特にありませんが、提供エリアが限定されていますので確認してください。

詳しくは、こちらでエリアをご確認ください。

東日本銀行 ビジネスローン「KIZUNAⅡ」

東京都・茨城県・栃木県・埼玉県・千葉県・神奈川県内で展開している東日本銀行が提供する事業者向けビジネスローン

【特徴】

500万円までの少額融資です。

※創業資金の場合は300万円以下

証書貸付だけでなくカードローンにも対応しています

法人でも個人事業主にも対応しています。

業歴2年未満でも申込可能です

【融資額と利息】

最大3.000万円まで

実質年率は審査によって決定

【融資期間】

10年以内

カードローンの場合、

法人:3年

個人事業主:1年

【貸付条件】

東京都・茨城県・栃木県・埼玉県・千葉県・神奈川県内で事業を営まれていること。

法人の場合、原則として業歴2年以上であること。

※但し、決算を2期終了している場合または資金使途が創業資金の場合は、業歴2年未満でも申込可能です。

融資申込時点で税金の未納がないこと

法人の場合借入申込時の連帯保証人の方の年齢が満20歳以上満69歳以下で、証書貸付の場合は更に完済時の年齢が満75歳以下であること。個人事業主の場合、借入申込時の年齢が満20歳以上満69歳以下で、証書貸付の場合は更に完済時の年齢が満75歳以下であること。

法人の場合、業種が信用保証協会利用対象業種または農林水産業であること。

決算書の原本2期分以上(税務署の受付印があるもの)

その他、必要に応じて別途書類が必要な場合もあります

<<注意点>>

保証会社の保証が得られることが必須条件となります。

常陽銀行 常陽ビジネスローン「クイックJ」

栃木、福島、宮城、千葉、埼玉県で展開している常陽銀行が提供する事業者向けビジネスローン

【特徴】

3営業日以内でスピーディに審査します。

ATMで使えて便利なカードローンにも対応しています

個人事業主でも利用可能です

今まで取引が無い方でも申込可能です

【融資額と利息】

100万円以上1000万円以内

年5.1%~年12.1%

※ネットからの申込でさらに0.3%優遇

※クレジットカードの契約でさらに0.3%優遇

※インターネットバンキングの契約でさらに0.3%優遇

【融資期間】

10年以内

カードローンの場合、

法人:3年

個人事業主:1年

【貸付条件】

茨城・栃木・福島・宮城・千葉・埼玉各県に本社があり事業を営んでいる法人または個人事業主

法人設立1年以上(個人事業主の方は営業1年以上)※青色・白色申告ともお申込み可能

法人の場合、決算書の「資本の部合計(自己資本)」または「税引後当期利益」いずれかがプラスの方。

<<注意点>>

栃木、福島、宮城、千葉、埼玉県からのお申し込みは当行支店(ただし千葉支店を除く)のある市町村に所在のある場合に限られます。

尚、ビジネスローンも銀行毎に様々な条件があり迷われる場合は、以下の大手ビジネスローンがおすすめです。オンライン手続きのみで10分程度で完結します。一度審査が通れば、500万円程度の資金は最短翌日には調達できます。

・AGビジネスサポート 審査によりますが、1万円〜1,000万円まで融資可能 ※新規取引時は上限500万円

また、融資を受ける場合は履歴が残りますが、そのような借入履歴を残したくない方や、以下のような事業者の方で、どうしても資金調達が必要な方はファクタリング(売掛金の早期売却)をおすすめします。

・様々な事情で金融機関からの借り入れによる資金調達が難しい方

・1週間以内、できればすぐにつなぎ資金が必要な方

・創業後、1年以上の営業実績が無い方(決算が終わっていない方)

毎月法人の取引先に対して安定した売掛金がある事業をしている事業者は、売掛金を早期にファクタリング会社に売却して資金調達を行えます。ファクタリングは借入ではありませんので、借入履歴として残ることがありません。また売掛金があれば、最短翌日に資金調達をすることも可能です。こちらのフォームで資金調達額の目安がすぐにわかりますので、今すぐ簡易診断してみてください。

きらぼし銀行「スモールビジネスローン」

きらぼし銀行は元々東京都民銀行という名称で、首都圏の中小企業や個人事業主向けの銀行です。きらぼし銀行のビジネスローンは多数ありますが、もっともビジネスローンとしてスピーディに資金調達に対応ができるのが「スモールビジネスローン」です。

【特徴】

審査は翌日回答

個人事業主にも対応

決算は1期でOK

【融資額と利息】

100万円以上1000万円以内 ※原則 月商の範囲内

年4.0%~9.0%(固定金利)

【融資期間】

7日以上6ヵ月以内

【返済方法】

期日一括返済または分割返済

【貸付条件】

従業員数30名未満の法人または個人事業主の方

原則 設立および営業2年以上の方

青色申告をされている方

当行と融資取引のない方またはスモールビジネスローン取扱窓口(兼 資金調達サポートデスク)と取引のある方

【用意するもの】

法人の場合、直近の決算書1期分(原本) ※税務署受付印のあるもの

個人事業主の場合、確定申告書および付属の青色申告決算書1期分(原本) ※税務署受付印のあるもの

その他、運転免許証またはパスポートなど写真付きの公的書類

<<注意点>>

ビジネスプラザ渋谷に出向く必要があります。※要事前予約

また、少額ですが融資金額や融資期間によって別途事務取扱手数料が必要になります。

(例)ご融資金額100万円、ご融資期間90日間で期日一括返済の場合は、14,472円(税込)

ジャパンネット銀行 「ビジネスローン」※Yahoo!ショッピング&ヤフオク!ストア出店者向け

Yahoo!ショッピングやヤフオク!ストアの店舗運営者専用のビジネスローンです。商品の仕入れ等でスピーディに資金が必要な店舗運営者は是非検討してみましょう

【特徴】

一度利用額を設定すればなんどでも借入可能です。

オンラインでの申し込みができます。また決算書の提出も不要。

ビジネス用口座をお持ちであれば、「ビジネスローン」お申込後、最短で翌営業日に借入も可能 ※持っていない場合は口座開設後(最短5営業日)

【融資額と利息】

最大3000万円まで

金利は1.45~8.2%

【融資期間】

最長12ヶ月

※実行日・返済日によって12ヶ月を超える場合もあり(最大3週間程度)

【その他】

こちらで事前審査ができます

<<注意点>>

ジャパンネット銀行の法人・営業性個人(個人事業主)の普通預金口座が必要です。

また、Yahoo!ショッピングまたはヤフオク!への出店歴などの条件があります。

親和銀行「FFG中小企業サポートローン(TKC戦略経営者ローン)」

親和銀行は持ち株会社であるふくおかフィナンシャルグループ内の銀行で、主に長崎県を地盤としている銀行です。他のグループ銀行には九州全般エリアをカバーしている福岡銀行や熊本エリアをカバーしている熊本銀行などがあります。

【特徴】

顧問税理士がTKC会員の事業者向けの事業者ローンです

【融資額と利息】

最大3000万円まで

金利は年1.975% ~5.150%

下記条件により最大年2.00%割引(下限金利 年1.975%)

翌月巡回監査実施 最大年▲1.00%)

翌月回監査100%実施(直近3年間の◎の総数が36個) 年▲1.00%

翌月回監査100%実施(直近2年間の◎の総数が24個) 年▲0.75%

翌月回監査100%実施(直近1年間の◎の総数が12個) 年▲0.50%

書面添付制度実践 年▲0.50%

TKC財務会計ソフト「FX2」導入済み 年▲0.25%

TKC継続MASシステムで「短期経営計画」策定 年▲0.25%

【融資期間】

最長5年 ※期日一括の場合は6ヶ月以内

※実行日・返済日によって12ヶ月を超える場合もあり(最大3週間程度)

【融資条件】

顧問税理士がTKC会員である事業法人

本店所在地が以下の場所の場合。

長崎県 全域

福岡県 福岡市、北九州市、久留米市

佐賀県 佐賀市、伊万里市、嬉野市、武雄市、鹿島市、唐津市

※登記上の本社、実質本社のいずれかがあればお申込みいただけます。

法人設立後1年以上経過しており、直近1期分の決算書がTKC情報センターに蓄積されていること。

「記帳適時性証明書」を提出できる先。

TKCの財務会計ソフトを導入していること。

原則、直近決算において債務超過(純資産の部がマイナス)でないこと。

原則、直近2期連続で経常利益がマイナスでないこと。

<<注意点>>

エリアが九州地方に限定されていますので、事前にチェックしましょう。

親和銀行「FFG中小企業サポートローン(TKC戦略経営者ローン)」

第四銀行「事業者カードローン サクセスライン」

第四銀行は新潟エリアで展開している地銀です。地元で事業をされている法人企業や個人事業主の方は、一度申込されてみてはいかがでしょうか?

【特徴】

信用保証協会の保証が必要ですが、カードローンなので一度限度額を設定すれば、何度でも借入返済ができます。

ATMで手軽に出入OK

【融資額と利息】

最大2000万円まで

利息は審査結果に応じて利率を決定

【融資期間】

最長6年間以内

【融資条件】

法人または個人事業主

信用保証協会の保証が付けられる方

業歴3年以上で2期以上の決算(確定申告)を行っている方

当行との貸出取引が6ヵ月以上ある方

【その他】

法人:代表者

個人事業主:原則不要

<<注意点>>

新潟エリア限定です。

尚、たくさんのビジネスローンがありすぎてどれを申し込んだらよいのか迷ってしまう事業者の方は、以下の大手ビジネスローンをお勧めします。オンライン手続きのみで10分程度で完結します。一度審査が通れば、数百万円程度の資金は最短翌日には調達できます。

・AGビジネスサポート 審査によりますが、1万円〜1,000万円まで融資可能 ※新規取引時は上限500万円

りそなビジネスローン「活動力」

りそな銀行のビジネスローンです。保証会社にアイフルが入ります。カードタイプのビジネスローンなので、使い勝手が良いのが特徴です。

【特徴】

カードローンタイプなので全国の提携ATMで必要な時に簡単に借入ができます。

【融資額と利息】

最大500万円まで

年6.0%、年10.0%、年14.0%(いずれも保証料を含む)

【融資期間】

借入残高による ※くわしくは本サイトをご覧ください

【融資条件】

※以下のすべてを満たす必要があります。

りそな銀行でお取引がある法人

りそなCollaborareの会員

アイフル株式会社の保証を受けられる方

原則として信用保証協会利用対象業種であること(農林水産業は可)

連帯保証人の借入申込時の年齢が満20歳以上満69歳未満の方

手形交換所または電子債権記録機関の取引停止処分を受けていない方

連帯保証人が日本国籍以外の場合は、永住者または特別永住者であること

当社にてご融資取引がない方(※)

※預金取引・法人向けインターネットバンキング契約・JCB銀行提携法人カード契約のすべての契約があること

【融資に必要なもの】

直近2期分の決算書(税務署受付印またはe-tax利用による受信通知があるもの)

※但し、決算期が到来していない場合は直近決算書までで可。1回目の決算期が到来していない場合は不要

※決算書は別表一(一)、別表四、貸借対照表、損益計算書(販売費一般管理費内訳書含む)、勘定科目内訳書、個別注記表、株主資本変動計算書が必要

履歴事項全部証明書(商業登記簿謄本)(発行日より3ヶ月以内)

代表者の方の本人確認資料(運転免許証(両面)・パスポート・健康保険証など)

※原則、顔写真付きのもの。

<<注意点>>

3年毎の更新で更新毎に保証会社となるアイフル株式会社とりそな銀行の審査がありますので、その時に更新できない場合もあります。

千葉興業銀行「ビジネスローン ALLDAY(オールデイ)」

千葉興業銀行が提供する個人事業主専用のビジネスローンです。また、インターネットやFAX、電話で仮審査ができます。また事業性資金として運転や設備資金はもちろん、他行の融資の借換にも使えます。千葉県で事業をされている個人事業主の方は是非一度ご相談されてみてはいかがでしょうか?

【特徴】

個人事業主専用のビジネスローン

完済時81歳未満の方でしたら高齢でも利用可能

取扱手数料も1,080円(税込)お借入時のみとリーズナブル

【融資額と利息】

最大500万円まで

年4.3%・年8.9%・年14.5%(固定金利)

お借入利率は、審査結果により当行で決定

【融資期間】

6ヵ月以上10年以内

【融資条件】

次の条件を満たし、個人事業を営んでいる方。

・お申込時年齢満20歳以上、完済時81歳未満の方。

・当行営業エリア内にて居住または事業をされている方。

・安定継続した収入がある方、または安定継続した収入が見込める方。

・保証会社(㈱クレディセゾン)の保証が得られる方。

・当行との融資取引がある場合、直近6ヶ月に月超え延滞がない方。

【その他】

返済日は毎月6日(休日の場合は翌営業日)

<<注意点>>

クレディセゾン社の保証の利用が必須となります。もし過去に個人で金融事故等を起こしてしまった方は、審査が厳しくなる可能性がありますので、その点ご留意ください。

千葉信用金庫「個人事業者専用ビジネスローン「快速!300」」

千葉信用金庫が提供している個人事業主向けのビジネスローンです。仮申し込みが電話、FAX、インターネットでもできるので便利です。千葉内で営業されている個人事業主の方で資金調達が必要なら是非一度相談してみてください。

【特徴】

千葉信用金庫が提要している地元個人事業主向けのビジネスローン

毎月の元利均等返済(5000円以上)

【融資額と利息】

10万円以上300万円以内(1万円単位)

コースA

固定金利 年5.500%(保証料込み)※早見表

コースB

固定金利 年7.500%(保証料込み)※早見表

コースC

固定金利 年11.500%(保証料込み)※早見表

【融資期間】

6か月以上7年以内

【融資条件】

以下の全ての要件を満たす個人事業者の方

お申込時年齢満20歳以上、完済時年齢満76歳未満の個人事業者で、電話連絡が可能である方

安定継続した所得のある方

株式会社クレディセゾンの保証を得られる方

当金庫の会員となる資格を有する方(下記(1)・(2)のいずれかに該当)

(1)当金庫の地区内に住所または居所を有する方

(2)当金庫の地区内に事業所を有する方

<<注意点>>

クレディセゾン社の保証の利用が必須となります。もし過去に個人で金融事故等を起こしてしまった方は、審査が厳しくなる可能性がありますので、その点ご留意ください。

千葉信用金庫「個人事業者専用ビジネスローン「快速!300」」

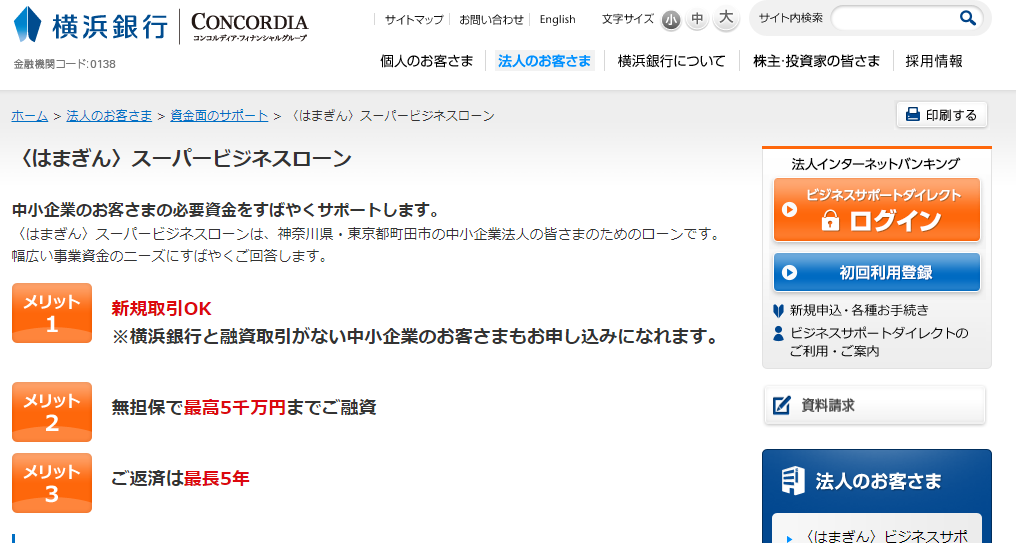

横浜銀行「〈はまぎん〉スーパービジネスローン」

横浜銀行が事業者向けに提供しているビジネスローンです。神奈川県全域と東京都町田市の中小企業法人向けのローンです

【特徴】

最大5000万円まで融資可能のビジネスローン

【融資額と利息】

最大5000万円まで

固定金利:年2.75%~

変動金利:年2.95%~

【融資期間】

最長5年

期日一括返済:3か月以上1年以内

元金均等返済:5年以内(注1、注2)

(注1)

横浜銀行から初めてお借り入れを受ける場合は3年以内。

(注2)

期間1年超の場合は、据置期間6か月以内で設定することが可能

【融資条件】

以下のすべての要件を満たす法人

売上高10億円以下の中小企業であること

業歴2年以上かつ直近2期以上の確定申告を継続完了していること

利用している金融機関からのお借り入れの延滞および税金の滞納のないこと

金融保険業、不動産業、パチンコホールのいずれでもないこと

会社法上の会社であること(株式会社、合名会社、合資会社、合同会社、特例有限会社)

楽天銀行「ビジネスローン」

楽天銀行が提供するビジネスローンです。法人でも個人事業主でも利用できます。

【特徴】

最大1億円まで融資可能

【融資額と利息】

100万円以上1億円以下

【融資期間】

固定・変動金利(当行所定の利率)

5年以内

【融資条件】

以下の条件を満たした法人および個人事業主の方

・ 当行の普通預金口座を有している方

・ 確定した決算書もしくは確定申告書3期分をご提出可能な方

・ 申込時において税金等の滞納、他金融機関からの借入の延滞がないこと

・ 他、当行所定の審査基準を満たす方

■信販会社が提供しているビジネスローン

信販会社が提供しているビジネスローンの一覧です。信販会社ならではの独自の審査がウリです。サービスの詳細は各ホームページのサービス内容でご確認ください。

【信販会社系】

オリコ 「証書型 ビジネスサポートプラン」※法人&個人事業主

オリコ 「CREST for Biz(クレスト フォービズ)」 ※個人事業主専用

オリコ 「事業融資・ビジネスローン」

オリエンタルコーポレーションが提供している法人と個人事業主向けの証書型「オリコビジネスサポートプラン」と、個人事業主専用のカードタイプ「CREST for Biz(クレスト フォービズ)」があります。

【特徴】

CREST for Biz(クレスト フォービズ)

・個人事業主専用

・総量規制対象外なので年収の3分の1以上の制限なし

・年会費無料

オリコビジネスサポートプラン

・法人個人事業主共にOK

・来店不要で契約可能

・年会費無料

【融資額】

CREST for Biz(クレスト フォービズ)

10万円~300万円

オリコビジネスサポートプラン

証書貸付の場合

100万円~1,000万円

証書貸付(クレジットライン付き)の場合

50万円~500万円

【利息】

CREST for Biz(クレスト フォービズ)

6.0%~18.0%

オリコビジネスサポートプラン

6.0%~15.0%※

※ 新規申込時は8.4%~15.0%

【融資に必要な書類】

CREST for Biz(クレスト フォービズ)

本人確認資料

所得証明書類(確定申告書Bまたは青色申告決算書もしくは収支内訳書)

「事業状況のご確認」書面または借入計画書等

オリコビジネスサポートプラン

法人の場合

決算書直近2期分(税務署受領印のあるもの)

商業登記謄本(履歴事項全部証明書)

資金繰り表または事業計画書等

印鑑証明書(法人・法人代表者様各1通、発行後3カ月以内のもの)

個人事業主の場合

所得証明書類(確定申告書Bまたは青色申告決算書もしくは収支内訳書)

「事業状況のご確認」書面または借入計画書等

印鑑証明書(代表者様1通、発行後3カ月以内のもの)

<<注意点>>

カードタイプの「CREST for Biz(クレスト フォービズ)」は使い勝手は良いですが、ついつい使うことに慣れてしまうことには十分注意しましょう。