近年、新しい資金の調達方法として、クラウドファンディング(Crowd Funding)の関心が、世界・国内ともに高まっています。

これは、新規に商品やサービスを作りたい、世界の様々な問題を解決したいといった考えや、企画を立てている人々が、インターネット使い、同じ考えを持ち、支持してくれる人達から資金面の支援を受ける方法のことをいいます。

そして、この仕組みが企業などを設立する際に、金融機関以外からの資金調達の手段になりえるのではないかと注目が集まっています。

そもそも、クラウドファンディングとは、インターネットを通して、不特定多数の人々から資金の調達をする方法であるため、その考えや、計画に賛同してくれる出資者がいれば、小規模な金額でも、資金を調達することができる仕組みとなっています。

一般的なクラウドファンディングの流れ

当記事ではクラウドファンディングについての説明から、この資金調達法7のメリットやデメリットについて説明していますのでご参考にしてみてください。

目次

クラウドファンディングの背景

以前は、新規に商品やサービスを開発したいと考えても、金融機関から融資を受けるか、会社の資金を運用するしか方法がありませんでした。

しかし、実際にその商品やサービスに、どの程度の需要があるのかは、開発段階では分からないため、多額の資金を運用することはリスクが大きく、新規事業を始めることに足踏みをする経営者や事業者が多かったと思います。

しかし、クラウドファンディングは資金を調達する役割以外にも、市場でどの商品が売れるのか、売れ筋を調査できる機能を持っています。

なぜ開発段階で、市場に出ていない商品の売れ筋を調査できるのかというと、立案者が出資者から資金の出資を受けるクラウドファンディングというシステムの仕組みから、立案者が提案した企画に需要がない場合には、そもそも支持者が少なく、資金が集まらない状況が生じるからです。

そのため、商品化する前の段階で、どのくらい売り上げが見込めるのか、市場でのシミュレーションを行う事が可能になります。

さらに、商品やサービスを求めているのが、どのような性別や年齢層の人々か、顧客の情報を前もって把握できる点が、従来の金融機関から資金を調達する方法と比べ、大きな魅力の1つでもあります。

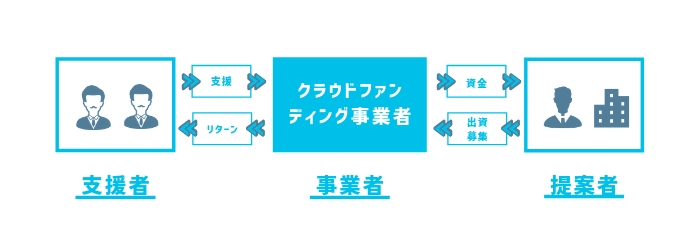

クラウドファンディングの仕組みについて

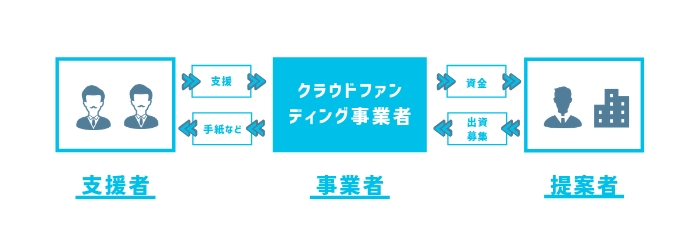

つまり、なんらかの目的意識を持った立案者が、その計画を実現させるため、一定の資金を調達したいと考え、その意図をインターネット上で公開します。

そして、その考えに共感した支援者が、立案者に資金を支援する事で「クラウドファンディング」は成立します。

しかし、資金を出資する全ての支援者が、無償でその活動を支持してくれるわけではありません。

立案者が資金の援助を受けるということは、支援者に対して何かしらのリターンを行う責任が生じます。

リターンはクラウドファンディングの種類ごとに異なり、分配金や配当金といった金銭的な物もあれば、料理やお酒といった食料まで様々な物があります。

クラウドファンディングの種類について

いくつか種類がありますが簡単に分類すると、金銭のリターンが保障されている「投資型」、金銭ではなく商品やサービスのリターンが約束されている「非投資型」のものがあります。

「投資型」は、株式型、融資型、ファンド型の3つが存在し、「非投資型」は寄付型、購入型の2つがあります。

POINT

- 「投資型」= 株式型、融資型、ファンド型

- 「非投資型」= 寄付型、購入型

具体的な中身について説明すると以下のようになります。

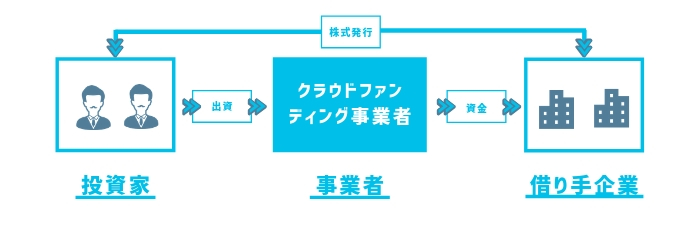

株式型

株式型クラウドファンディングの流れ

株を購入し資金調達に貢献するやり方です。

これは、未上場の中小企業などの株式を購入し、その株式を売買することで投資家に利益が上がる仕組みになっています。

ただし、未公開株の売買は非常にリスクの高いものになるため、初心者のうちは注意が必要です。

未公開株を買い、その株を手放したい時は、自分で買主を見つけなければならないからです。

これは非常に厄介で、買主をなかなか見つけることができない上に、譲渡制限がついているものが多いからです。

譲渡制限の役割は、会社にとって好ましくない投資家の手に渡るのを防ぐことにあります。

つまり、譲渡制限がついているということは、会社の株を勝手に売買することができないことを意味します。

その為、未公開株を購入した場合、非常に換金しにくい状況に置かれ身動きが取れなくなります。

さらに、その企業の情報が正確かどうかの判断ができないというデメリットが存在します。

上場企業の場合は、決算書を提出し、重要な事項があれば情報の公開を行っていますが、未上場企業は情報が閉鎖的で、そのような会社の株の価値を判断するのは非常に困難になります。

たとえば、業者が1株25万円で売るという勧誘をしてきた時、その価格が本当に適正な価格なのかを確認することができません。

しかし、この株式型では個人で少額の投資ができる環境が整っているため、設立当初から企業を応援することができ、将来的にハイリターンを見込める可能性もあります。

このように、ハイリターンを得られることに意識が向きがちですが、デメリットもあるため、その分注意が必要となってきます。

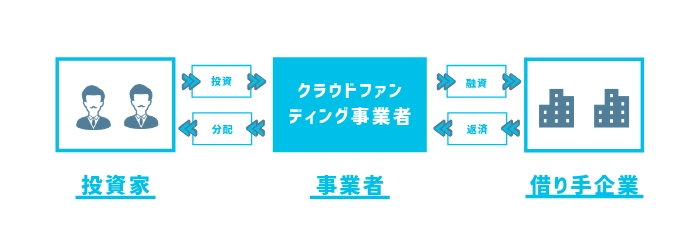

融資型

融資型クラウドファンディングの流れ

国内のクラウドファンディング業界の中で、最も資金の調達額の大きいタイプになります。

つまり、投資家にとっては利回り(資金回収率)が最も高いクラウドファンディングになります。

さらに、株式投資と違い、値動きがないことが大きな特徴として挙げられます。

仕組みとしては、資金が必要な会社に、運営会社経由で投資家から調達した資金を貸し付け、貸した資金の金利をリターンとして投資家が受け取るもというものです。

銀行預金と比較すると高利回りであることから、個人の投資家からの資金が多く集まっています。

ただし、元本が保証されている商品ではなく、自分の預金・財産というわけではないため注意が必要です。

また、初心者の方など、大きなお金を出資するのは不安だという人や、少額から投資を始めてみたいという人にとっては、少額の投資ができるといった面から人気が、貸付先の債務不履行、返済遅延といったトラブルもありますので、投資先を選ぶ際には慎重になる必要があります。

ファンド型

新たな商品やサービスの開発などを行う事業に資金を投資して、プロジェクトが設定した分配基準に従い、資金を支援者に分配するタイプになります。リターンは、資金調達により獲得した売上の一部を配当金として受け取る仕組みになっています。

このタイプは、どのような事業計画でも積極的に投資出来るメリットがあります。

なぜなら、出資者に支払う配当金も事業の成果に対応した額になっているため、他のタイプに比べリスクを軽減できるのも大きな強みです。

そのため、出資者の立場からすれば、きちんとした利回りを期待できるため、副業などを考えている社会人にも人気があります。

しかし、プロジェクトの進捗状況の確認はできても、直接事業に関与することは許されていないため、事業者から高い配当金を受け取るためには、出資者は投資する前に、個別の事業概要・事業計画を調べ、そのプロジェクトが成功するのか、どうかを判断できるだけの経験を積んでおくことをお勧めします。

寄付型

寄付型クラウドファンディングの流れ

インターネットを通じて広く寄付を募っている物は、ほとんどがこれにあたります。

あくまで非投資の「寄付」なため、リターンは行われないことが多いです。

つまり、募金活動をインターネット上で行うイメージに近く、一度支払った支援金が返還されることはありません。

他のタイプに比べ、自身の経済力に応じた出資を行えるのが大きな特徴です。

事業者によっては、毎月の寄付金を募集できるものや、募集の期間を限定してプロジェクトを実施するものがあるため、事業者ごとに、どのような方法を取っているのか、出資する前に確認が必要になります。

また一般的な寄付と異なり、このタイプなら自身が寄付した金銭が、どのように使われたのか、進捗状況をインターネットで確認することができる場合があります。

そのため、自分の寄付が、世の中に少しでも影響を与えていることを実感することができます。

しかし、テレビや新聞で報道されているように、寄付された資金の一部を、自身の私利私欲のために使用する悪質な人々もいるため、出資する前に事前の調査が必要な場合もあります。

また、法的観点から特定公益法人への寄付行為と認められない場合は、確定申告の際に、寄付金控除を受けることができないデメリットがあります。

購入型

購入型クラウドファンディングの流れ

商品や権利を直接購入することで、資金の調達者を支援するタイプです。

出資者は金銭的なリターンの代わりに、商品やサービスを得ることができる点が、寄付型と異なる点です。

つまり、商品の先行販売のような意味合いがあり、このプロジェクトでしか手に入らない限定商品やサービスを特別価格で購入することができます。

さらに、資金調達者には出資者から集めた支援金を返済する義務がなく、事前に売り上げを確保し、新商品の開発に取り掛かるため、経済的なリスクを回避できるのが大きな魅力になります。

しかし、インターネットで新商品のアイデアやプロジェクトを公開すれば、様々な人の目に止まるため、アイデアの流出、盗用のリスクがあります。

まだ権利を取得していない企画を第三者に横取りさるというトラブルを避けるために自身で、情報を管理する必要性があります。

クラウドファンディングのメリット

個人や企業、団体などから資金を集める方法として利用されるため、インターネット上で不特定多数から、資金を募ることができるという特性を活かした独特の魅力があります。

例えば、構想を練っていても、実現には多額の資金が必要で、実行に移すのが難しかったプロジェクトや自身の企業の資金運用では不安が残る場合など、クラウドファンディングを通じて融資や寄付、出資の募集をかけることができるようになったため、ビジネスの幅を大きく広げることができます。

特に「寄付型」場合は、商品やサービスがあることで、個人が簡単に他の人を支援することができます。

また、「融資型」や「株式型」でも、投資家の力によって事業者が、新たな企画を始める機会が増えました。

クラウドファンディングのデメリット

しかし、クラウドファンディングでの資金調達には、大きな課題もあり、資金が短期間の内に集まることが確約されていません。

そのため、資金の一部を調達する場合には、その期間内に達成できる可能性がありますが、事業の設立に急な資金が必要だという場合には、必要な資金を全額クラウドファンディングで集めることは困難を極めます。

そして、資金を調達したからと、必ずその企画が成功するとは限らないという問題点もあります。

なぜなら、プロジェクトが成立したとしても、進行中に頓挫してしまう可能性も十分に考えられるからです。

その場合、支援者と社会的信用を同時に失うことに繋がります。

さらに、サービスの種類にもよりますが、一度支援や出資を行なった後に資金を引き戻すことは難しい場合が多く、企画が中断したからといって、支援者や出資者が、援助した資金の全額を返してもらえるという保証もありません。

つまり、支援や投資を行った後で資金が必要になり、心変わりしても、取り消しはできない場合が多いため、事前に入念な下調べをしたうえで支援や投資を実行するといった認識が必要になります。

様々な出資募集が注目を集め、利用者の広がりが見られるクラウドファンディングですが、法規制や、トラブルの事例が少なく、どうしても事後対応に時間を要するケースが多くあります。

クラウドファンディングの法的解釈について

クラウドファンディングの利用にあたって、法的な観点からはどのようなことに注意すべきなのか。

まず、立案者の立場からすると、「自身の考え」をある程度インターネット上で公表する必要性がある場合には、そのアイデアに対する「知的財産権の保護」が問題になります。

インターネット上に公開しただけでは、「知的財産権の保護」は働かないため、せっかくのアイデアを盗用されると、泣き寝入りするしかないという可能性が出てきます。

そのため、立案者は、自身のアイデアを、どのように守るべきかを考える必要があります。

高度な技術を必要とするアイデアは「特許権」として、高度な技術が必要なアイデアと呼べなくても、「実用新案権」として登録することができるため、法律で規定されている権利や保護される権利として、しっかりと自分のアイデアを守ることができます。

つまり、事前に特許を出願し登録することで、無用なトラブルを回避することができます。

クラウドファンディングの法の規制について

次に、よく誤解される寄付型や購入型の注意すべき点について簡単に説明します。

寄付型の法規制

寄付型は、寄付を行う者が、資金を提供する段階で、寄付を受ける側への贈与として課税が行われます。

つまり、個人から個人に寄付を行うケースでは、寄付を受けた者は、その受けた金額が基礎控除(110万円)を超えた部分に対する金額に対して、贈与税が加算される仕組みになっています。

また、個人から法人に寄付を行うケースでは、法人は、贈与を受けた額に対して、法人税が加算されます。

ただ、寄付という行為は、課税対象外の取引になるので、消費税が加算されるようなことはありません。

そして、個人の側では、一定の範囲内に限り、寄付金控除を受けることが可能です。

そして、寄付型では、基本的に金銭的なリターンはありませんが、寄付を行った人に対する感謝状や、紙面やインターネットに氏名が掲載されるなどのリターンが設定されていることがあります。

ここで問題となるのが、リターンが高価なものになっていくと、寄付とみなされることがなく、寄付金控除の対象から外される可能性がある事です。

高価か否かの明確な判断基準はないため、主観で判断するのではなく、客観的に合理的に見極めていく必要があります。

購入型の法規制

購入型は、インターネットで物を販売しているという見方をされることになっています。

そのため、購入型の企画を実施する人は、「特定商取引法」が適用されることになります。

この法律が適用されると、実施者には、広告の表示義務などの制約が課されることになります。

しかし、クラウドファンディングの業者は、購入者と企画の実施者との取引の場を提供する立ち位置にいるため、企画の実施者のような法的義務が生じることは、基本的にありません。

ただし、クラウドファンディング業者と企画の実施者が、一体と見なされる場合は、クラウドファンディング業者にも、法律が適用される可能性があります。

そして、利用規約ではクラウドファンディング業者が、企画の実施者に代わり調達した金額を受領する権限があることが文章で明記されるケースが多くあります。

そのため、クラウドファンディング業者は、利用規約などに、自己の責任についての詳細を、明確に記載する必要があります。

以上のように、様々な法律の規制があり、現在のクラウドファンディングが成り立っています。

クラウドファンディングに適用される法律について

有価証券の募集するために、株式などの有価証券に投資するように勧誘行為を行うことは、金融商品取引業に当たり、「金融商品取引法」の規制を受けます。

「金融商品取引法」とは、勧誘行為を行う場合には、有価証券届出書の提出、目論見書の作成などの手続きが必要になるということが明記されています。

そして、寄付型、購入型を行う事業者は、「金融商品取引法」の規定は適用されませんが、「特定商取引法」や「資金決済法」などは適用されるため注意が必要です。

さらに、資金を調達した側も、その資金の使用方法により、法による規制が異なってきます。

調達した資金を、株式などに投資する場合には、「金融商品取引法」が適用されますが、その資金を使い、賃貸借や不動産の売買を行う場合には、「不動産特定共同事業法」に基づく規制が発生します。

まとめ

クラウドファンディングは、比較的新しいビジネスモデルです。

そのため、様々なトラブルや、法的な事例が広く認知されているわけではありません。そして、クラウドファンディングを行う場合には、遵守するべきルールや、法律、規則がたくさんあります。

金融関係の法律は、複雑で様々な規制があるため、ご自身で調べることが難しいようなら、法律の専門家に話を聞いて見ると良いかもしれません。

以前、大学生が学費の支援を募ったところ、自分が遊ぶために使うのではとネット上で批判されたケースもあります。

世の中には、実際に困っている方や悪質な人など、多種多様な考えを持った人がいます。

クラウドファンディングを利用する場合には、直接相手の顔を見ることができず、匿名性が高いため、いかにして出資者の共感を獲得するかが、重要になってきます。

これからの社会において、より多くの人が安心して利用できるサービスとして継続していくためには、どのようなことに注意すべきか、正しい認識と知識を持ち、私たちは常に考え続けなくてはいけません。

そのため、立案者として資金の調達を考える際には、しっかり仕組みを理解し、支援者となる場合には、仕組みやリスクを把握した上で、取り組んでいくことをお勧めします。

以上、クラウドファンディングとは?【猿でも分かる初心者向け解説】…でした。